Кривая ставок

Структура портфеля, то есть соотношение в нем денежных и неденежных финансовых активов, меняется в зависимости от динамики ставки процента. Она будет оптимальной в том случае, если дает максимальный доход при минимальном риске. В результате кривая общего спроса на деньги имеет отрицательный наклон, обусловленный его обратной зависимостью от ставки процента.

Поскольку предложение денег М определяет центральный банк, то это величина экзогенная и фиксированная и графически представляет собой вертикальную кривую. Равновесие на денежном рынке устанавливается в точке пересечения кривой спроса на деньги с кривой предложения денег.

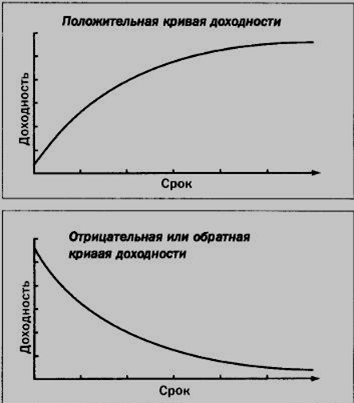

О чем говорит кривая доходности ОФЗ

Экономический механизм установления этого равновесия также объясняет кейнсианская теория предпочтения ликвидности, которая основана на положении об отрицательной зависимости между ставкой процента и ценой облигации. Движение ставки процента к равновесию происходит потому, что люди начинают менять структуру портфеля своих активов.

При равновесной ставке процента соотношение денежных и неденежных активов в портфеле является оптимальным. К изменению ставки процента ведет как изменение спроса на деньги, так и изменение предложения денег.

Если спрос на деньги увеличивается, а предложение остается без изменения, ставка процента повышается, так как люди будут продавать облигации. На рынке облигаций предложение начинает превышать спрос, и цена облигаций падает. А поскольку цена облигации находится в обратной зависимости со ставкой процента, то ставка растет. Ставка процента увеличивается и в том случае, когда центральный банк снижает предложение денег. Уменьшение денежной массы заставляет людей продавать облигации, что будет иметь результат, аналогичный представленному выше.

И наоборот. Если спрос на деньги уменьшается, либо Центральный банк увеличивает предложение денег, ставка процента падает. Однако не только величина процентной ставки R оказывает влияние на величину спроса на реальные денежные запасы, воздействуя на равновесие денежного рынка. Уровень дохода Y также влияет на спрос на деньги. Когда доход высок, расходы велики, люди вступают в большее количество сделок, покупая большее количество товаров и услуг и увеличивая трансакционный спрос на деньги.

Используя эти зависимости, можно построить кривую равновесия денежного рынка - кривую LM, показывающую связь между ставкой процента R и уровнем дохода Y. Построение кривой LM.

Построим кривую LM двумя способами:. Рост уровня дохода от Y 1 до Y 2 увеличивает спрос на деньги, смещая кривую М D вправо, что увеличивает ставку процента от R 1 до R 2. Это позволяет построить кривую LM, показывающую, что для обеспечения равновесия денежного рынка более высокому уровню дохода будет соответствовать более высокая ставка процента. Поэтому наклон кривой LM положительный. Таким образом, более высокому уровню дохода соответствует более высокая ставка процента.

Точки вне кривой LM. Все точки, находящиеся вне кривой LM, соответствуют неравновесию денежного рынка. Рассмотрим точку А рис. Таким образом, во всех точках, лежащих выше кривой LM, предложение денег превышает общий спрос на деньги, что означают избыточное предложение денег excess supply of money — ESM.

Таким образом, в этом случае спрос на деньги оказывается выше предложения денег. Следовательно, во всех точках, находящихся ниже кривой LM, имеет место избыточный спрос на деньги excess demand for money — ESM.

EREPORT.RU

Чтобы в этих точках установилось равновесие, необходимо, чтобы либо изменился уровень дохода, либо величина ставки процента, либо и то, и другое.

Если снижается ставка процента, то спрос на деньги увеличивается; если снижается уровень дохода, спрос на деньги падает. Алгебраический анализ кривой LM. Полагая, что функция спроса на деньги линейна, можно получить алгебраическое выражение для кривой LM:. Из этого уравнения получаем значение уровня равновесного дохода:. Уравнение равновесного дохода дает величину дохода, которая обеспечивает равновесие денежного рынка при любом значении ставки процента и величине реального предложения денег.

Аналогично, уравнение равновесной ставки процента показывает величину ставки, которая дает равновесие на рынке денег при любом значении дохода и величине Лига ставок выхино предложения денег. Вдоль кривой LM величина реального предложения денег фиксирована. Более высокий доход предопределяет более высокий спрос на деньги, что ведет к более высокой ставке процента. Сдвиги кривой LM.

Сдвиги кривой LM обусловлены изменением номинального предложения денег М S. Наклон кривой LM. При росте h кривая LM становится более пологой. При уменьшении k кривая LM будет более пологой, а при его увеличении — более крутой. Это означает, что даже незначительное изменение ставки процента ведет к существенному изменению спроса на деньги. Существенное изменение дохода вызывает незначительное изменение спроса на деньги. Особенно остро кривая отражает политику Центрального банка.

Причем это могут быть бумаги вполне определенного срока погашения. Сейчас такую политику проводит Банк Японии. Кроме этого, из вида G-кривой можно извлечь еще некоторую информацию. По факту, часто бывает обратное движение инструментов, когда инвесторы фиксируют прибыль.

В понедельник, 18 сентября, кривая не претерпела больших изменений. Индекс ММВБ, кстати, последние два дня находится под давлением. Можно предположить, что действительно серьезная опасность для финансовой стабильности могла сдвинуть долгосрочные ставки значительно выше. Но этого не произошло. Последовательное снижение инфляции, ставки ЦБ при поддержке конъюнктуры сырьевого рынка сделало кривую доходности ОФЗ инверсной уже мае года.

На текущий момент кривая имеет нормальный вид. Экономика вышла из кризиса. Потенциал снижения ставки ЦБ весьма ограничен. Спекулятивный капитал может начать постепенно покидать длинные ОФЗ. Это сделает кривую доходности более выпуклой. Потенциал снижения реальной доходности индикативных летних ОФЗ ограничен. Москва, Проспект Мира, д. Любое использование материалов сайта без разрешения запрещено.

Данные являются биржевой информацией, обладателем собственником которой является ПАО Московская Биржа. Выдана ФСФР. Без ограничения срока действия. Среднесрочные тренды 20 сентября Зарегистрируйтесьчтобы иметь возможность оставлять комментарии. Уже есть аккаунт? Читайте.

Стратегия на рынке облигаций. Спокойствие на долговом рынке позволяет ЦБ снижать ставки

Параллельный сдвиг кривой вниз означает, что при выборе портфелей с одинаковой дюрацией ни стратегия "bullet", ни стратегия "barbell" значительной дополнительной доходности инвестору не принесут. Стратегия "barbell" подразумевает увеличение доли крактосрочных и Пмбк лига ставок долгосрочных облигаций в портфеле без изменения общей дюрации. Она позволяет получить дополнительную доходность при уменьшении наклона кривой.

Она позволяет получить дополнительную доходность при увеличении наклона кривой. Из-за прогноза снижения кривой процентных ставок, облигации с дальним сроком погашения получат дополнительный потенциал роста доходности. Мы рекомендуем увеличивать долю долгосрочных облигаций в облигационных портфелях по сравнению с бенчмарком, если это позволяет инвестиционная стратегия и риск-профиль клиента.

Эмитенты с высоким кредитным качеством представлены компаниями крупной капитализации, а также компаниями с собственниками в виде государства. Для попадания в категорию необходимо иметь рейтинг от ведущих агентств, на уровне не ниже одной или двух ступеней от максимального уровня. Несмотря на высокий кредитный рейтинг компаний, в портфеле надежных облигаций мы рекомендуем держать не менее выпусков различных эмитентов.

Эмитенты со средним кредитным качеством представлены крупными компаниями с долговой нагрузкой выше среднерыночного уровня. Как правило, для попадания в эту категорию, необходимо иметь рейтинг от агентств не ниже ступеней от максимального уровня. В портфеле облигаций со средним кредитным качеством мы рекомендуем держать не менее 10 выпусков различных эмитентов.

В категорию попадают компании с долговой нагрузкой выше среднего, что позволяет получать дополнительную премию доходности. Для попадания в категорию компаниям надо иметь рейтинги от агентств на уровне не ниже ступеней от максимального уровня.